カテゴリ

フリーランスの方

採用企業の方

ABOUT US

powered by

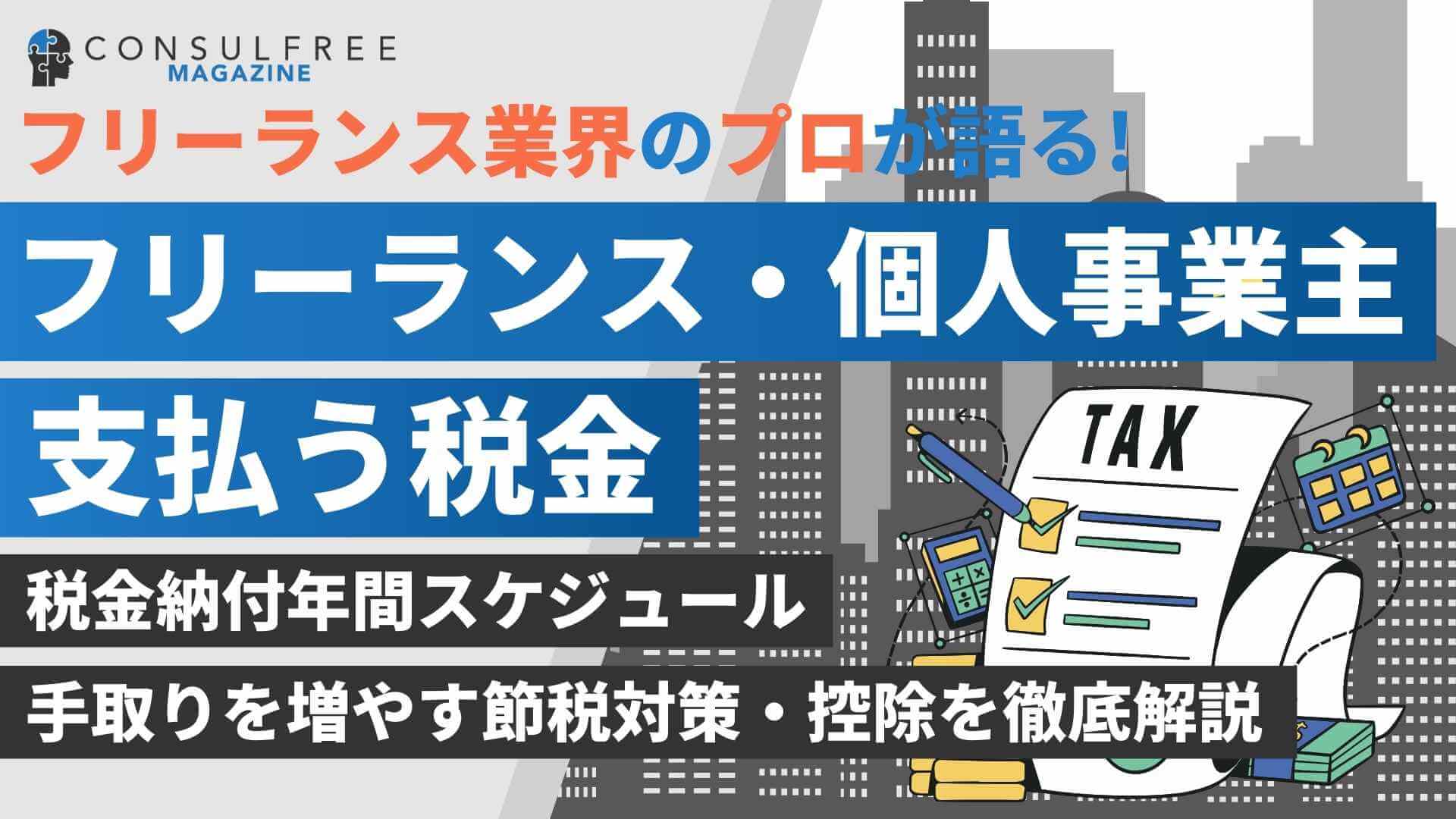

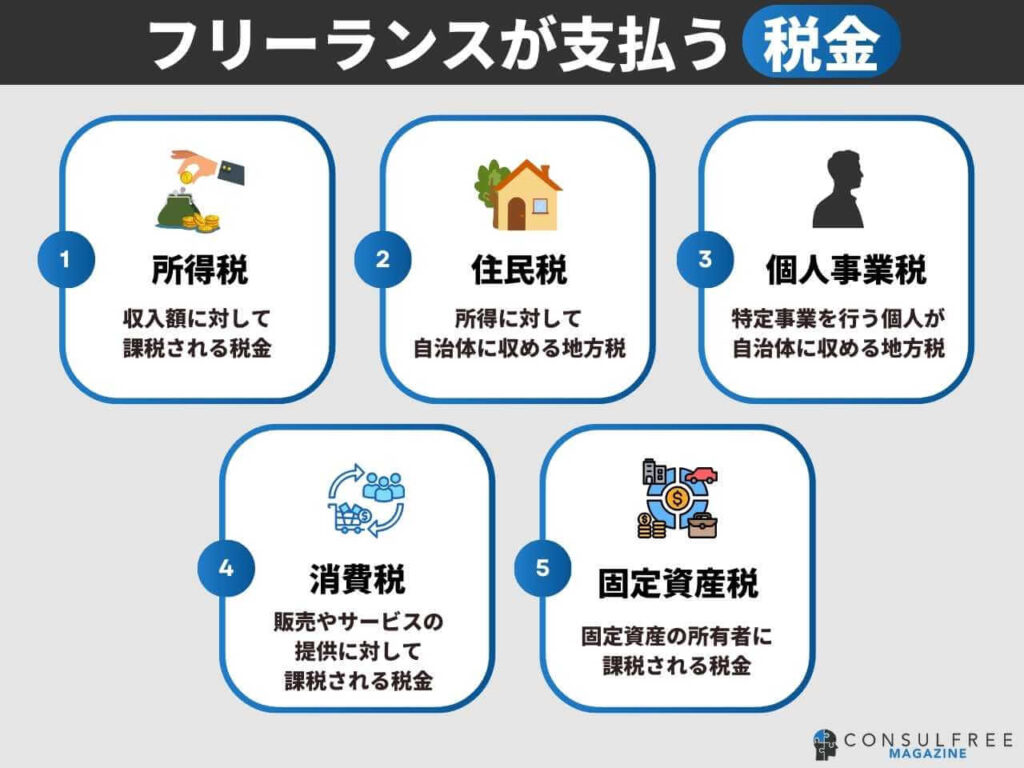

フリーランス・個人事業主が支払う税金の種類は「所得税」「住民税」「個人事業税(事業税)」「消費税」「固定資産税」と社会保険の「国民年金保険」「国民健康保険」「介護保険料」の計8つがあります。

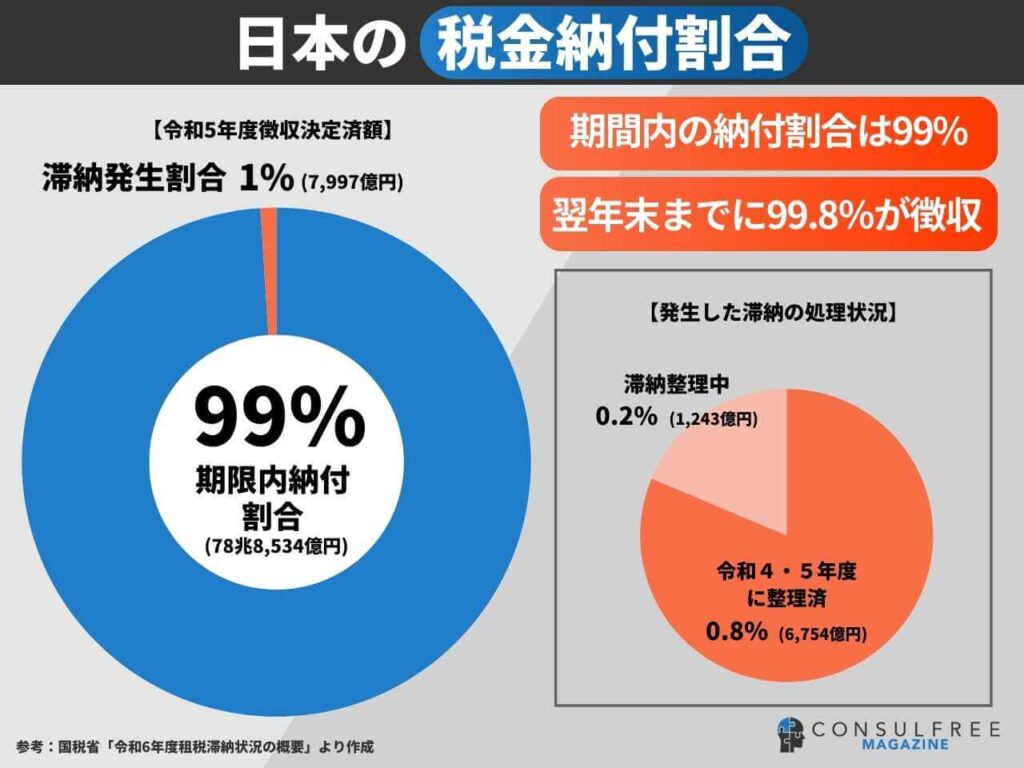

日本の税金納付状況を見ると、期限内納付割合は99%、翌年末までの徴収率は99.8% と極めて高く推移しています(国税庁「令和6年度租税滞納状況の概要」)。

フリーランス・個人事業主や自営業は会社員とは違い、収入や必要経費を自分で管理し確定申告を通して税額を算出する必要があります。そのため、どんな税金がいくらかかるのか、どのような計算方法で決まるのかといった基礎知識を理解しておくことがとても重要です。

フリーランスは年収が上がるほど税負担も増えるため、青色申告の活用や各種控除、所得控除の扱い、そして計上できる経費の範囲など、「知っているかどうか」で手取りが大きく変わります。そのため、効果的な節税対策は欠かせません。さらに昨今では「副業・兼業の促進」や「テレワークの推進」によって副業として活動する個人も増えており、働き方の多様化に伴って税務の管理がますます重要になっています。

本記事では、これからフリーランス・個人事業主・自営業を目指す方向けにフリーランス独立・開業のプロが「フリーランスが支払う税金の種類や節税対策」について初心者でもわかりやすく徹底解説していきます。

▼フリーランスは税金対策とフリーランスエージェントの活用で手取りを最大化しよう!

フリーランスとして活動するうえで、税金の理解や節税対策は欠かせませんが、同時に重要なのが安定した収入源の確保です。内閣官房のフリーランス実態調査でも、59%が「収入が少ない・安定しない」と回答しており、多くのフリーランスが継続的な案件獲得に課題を感じています。

そこで役立つのがフリーランスエージェントの活用です。下記はフリーランスエージェント業界のカオスマップですが、「フリーランスコンサルエージェント」「SAPフリーランスエージェント」「PMOフリーランスエージェント」「マーケティングフリーランスエージェント」「デザイナーフリーランスエージェント」など、専門分野に特化したサービスが多数あります。自分のスキルやキャリアプランに合ったエージェントを選ぶことで効率的に仕事を獲得できます。

フリーランスギルド型トップコンサル集団

コンサルフリーは株式会社SowLabが運営する即戦力のフリーランスが集まるコンサルタント専門のプラットフォームです。TMT業界(電機/電子・インターネット・AI・通信・広告メディア・エンタメ・放送業界)を中心に、新規事業開発・組織人事・マーケティング・生成AI・SAP/ERP領域に強みを持つプロが多数在籍しています。

監修

相馬秀幸

株式会社SowLab 代表取締役

大手製造業・デロイトトーマツコンサルティングを経てフリーコンサルに独立後、コンサル×メディア開発スキルを活かし株式会社SowLabを創業。広告/メディア・エンタメ・放送・人材・製造・通信のTMT業界を中心に、経営戦略、新規事業、M&A、組織人事、マーケティング・営業戦略、SAP/ERP導入、生成AI活用、WEB設計/開発、SEO戦略など多数のコンサルプロジェクトを経験。

執筆者/運営会社

株式会社SowLab

コンサルフリーマガジン事務局

コンサルフリーマガジンは株式会社SowLab(ソウラボ)が運営する日本最大級のコンサル情報メディア。新規事業開発・組織人事・マーケティング・生成AI・SAP/ERPを専門としたコンサルティング事業、フリーランスエージェント事業(コンサルフリー)、デジタルメディア事業を展開。

フリーランス・個人事業主が支払う税金には、「所得税」「住民税」「個人事業税(事業税)」「消費税」「固定資産税」といった主要項目があります。事業の収益構造や経費計上の状況に応じて負担額が大きく変動するため、正確な理解と適切な管理が不可欠です。

以下では、それぞれの税金の内容と計算方法について解説します。税務リスクを回避し、最適な資金運用を行うためにも、基礎知識をしっかり把握しておきましょう。

所得税は、フリーランス・個人事業主が得た「課税所得」に対して課される国税です。累進課税方式が採用されているため、課税所得が高くなるほど税率が上がる仕組みです。

課税所得を計算する方法は下記です。

売上から経費を差し引いて「所得」を算出します。

▼所得の計算方法

売上 ー 経費 = 所得

所得税控除とは、納税者の状況に応じて所得から差し引くことが認められている金額のことです(国税庁「No.1100 所得控除のあらまし」)。控除できる対象項目には、以下のようなものがあります。

▼所得控除の項目

所得控除を活用することで課税所得を減らせるため納める税額を大きく抑えることができ、結果的に手取りアップにつながります。

所得控除を差し引き、実際に税金がかかる金額を算出します。

▼所得の計算方法

所得=売上-必要経費

課税所得に所得税率を掛けて所得税額を計算します(国税庁「No.2260 所得税の税率」)。

さらに復興特別所得税(2.1%)を加算して税額を計算します(国税庁「個人の方に係る復興特別所得税のあらまし」)。

住民税とは、所得に応じて課税される税金で、原則として前年の所得に基づいて計算される地方税です。(総務省「個人住民税」)

住民税は課税総所得金額に対して10%と均等割(約5,000円前後)の2つが適用されます。

▼住民税

課税総所得金額に対して10%

均等割(約5,000円前後)

個人事業税は、フリーランス・個人事業主が営む事業で得た所得に対して課される税金で、対象となる「法定業種」である場合に発生します。

税額は「所得のうち290万円を超えた部分」に対し、事業内容ごとに定められた3〜5%の税率が適用されます。

▼個人事業税

事業によって得た所得のうち290万円を超えた部分に対して課される税金

事業の種類ごとに定められた3〜5%の税率が適用

法定業種は大きく3事業に分けられ、東京都の法定業種と税率は下記となります。

| 区分 | 税率 | 事業の種類 |

|---|---|---|

| 第1種事業 (37業種) | 5% | 物品販売業、農業、林業、漁業、畜産業、水産業、製造業、電気供給業、ガス供給業、熱供給業、水道業、水産食料品製造業、その他製造業、卸売業、小売業、農産品販売業、不動産業、代理業、仲立業、旅館業、飲食店業、写真業、公衆浴場業、物品貸付業、運送業、倉庫業、船舶貸渡業 |

| 第2種事業 (3業種) | 4% | 諸取引仲介業、金融業、保険業、不動産賃貸業 |

| 第3種事業 (30業種) | 5% | 弁護士業、司法書士業、税理士業、公認会計士業、社会保険労務士業、不動産鑑定士業、技術士業、デザイン業、理容業、美容業、クリーニング業、コンサルタント業、海事代理士業 |

| 3% | あんま・マッサージ又は指圧・はり・きゅう・柔道整復その他の医業に類する事業、装蹄師業 |

フリーランス・個人事業主のコンサルタントやデザイナーは「第3種事業」に分類され、一定所得を超えると個人事業税の課税対象となる可能性が高い職種です。一方、エンジニアは契約形態によって課税対象かが変わり、Webライターは非課税となるケースが多い傾向にあります。

| 職種 | 個人事業税が対象か |

|---|---|

| エンジニア | 課税対象外の可能性あり ※業務委託契約や準委任契約は課税対象外となるケースが多い。成果物ありの契約では課税対象(第3種事業など)になることも |

| コンサルタント | 課税対象の可能性が高い(第3種事業) |

| デザイナー | 課税対象の可能性が高い(第3種事業) |

| Webライター | 課税の対象外 |

消費税は、商品やサービスの提供に対して発生する間接税で、フリーランス・個人事業主が国へ納める必要があります。

フリーランス・個人事業主の場合、基準期間(2年前)の売上が1,000万円を超えると翌々年から課税事業者となり、消費税の納付義務が発生します(国税庁「No.6501 納税義務の免除」)。

課税事業者になると、クライアントから預かった消費税 − 経費で支払った消費税の差額を国へ納めます。計算方法には「一般課税」と「簡易課税」があり、簡易課税は基準期間の売上が5,000万円以下の場合のみ選択可能です。

▼消費税の計算方法

▼インボイス制度がフリーランスに与える影響と対策について

下記の記事では、フリーランスとして働きインボイス制度を知らない初心者の方向けにフリーランスの独立・開業のプロが「インボイス制度がフリーランスに与える影響と対策」をわかりやすく解説していきます。

固定資産税は、フリーランス・個人事業主が事業用として所有している土地・建物・機械・設備・事務所用家具などの固定資産に対して課される地方税です。(総務省「固定資産税」)

自宅兼事務所の場合、仕事に使用している面積割合に応じて按分し、事業分のみを経費計上できるケースがあります。市区町村が算定する固定資産評価額に標準税率1.4%を乗じて計算され、毎年1月1日時点の所有状況を基準に課税されます。

▼固定資産税の計算方法

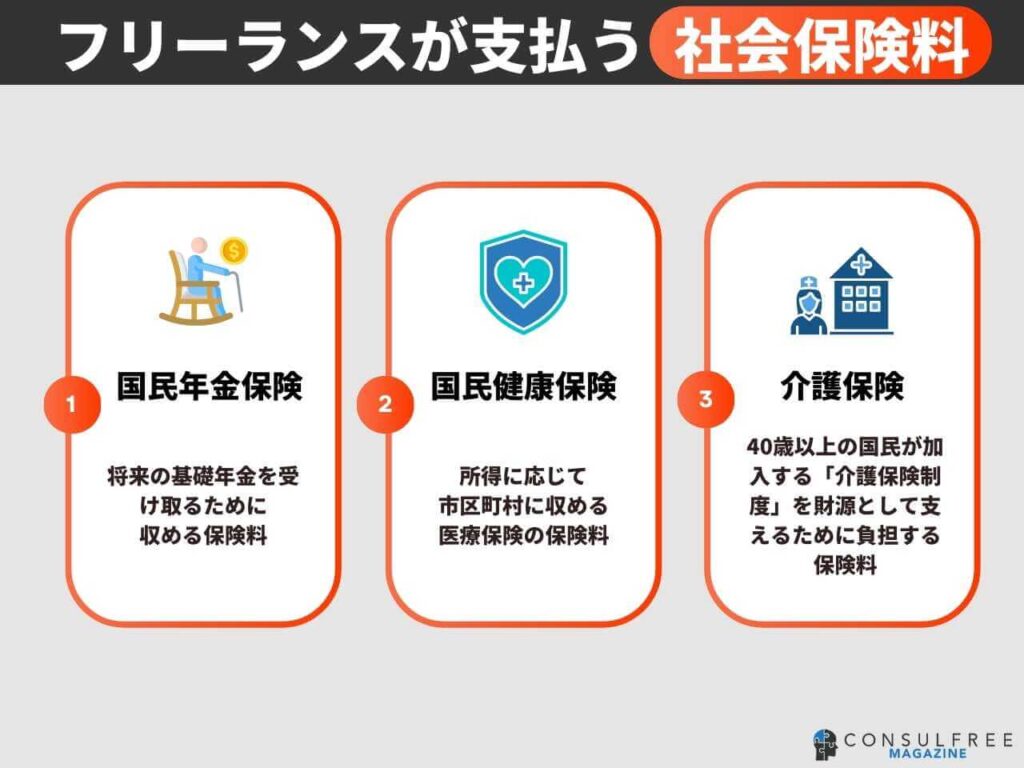

フリーランス・個人事業主が支払う社会保険料は「国民健康保険料」「国民年金保険料」「介護保険料」の3種類あります。

フリーランス・個人事業主とは会社員と異なり、社会保険料が給与から自動で差し引かれることがないため、自分で国民年金や国民健康保険などに加入し、保険料を全額支払う必要があります。下記では社会保険料について詳しく解説します。

国民健康保険料とは、フリーランス・個人事業主が加入する公的医療保険制度で、病気やケガの治療費を一部負担で受けられるようにするための保険料です。会社員と違い、事業者が保険料を負担してくれる仕組みがないため、全額を自分で支払う必要があります。

国民健康保険料の負担額は、所得に応じて計算されます。具体的な国民健康保険料(税)の算定方法や徴収期限・方法は各市町村の条例で定められています(厚生労働省「国民健康保険の保険料・保険税について」)。

また、中小企業庁「令和4年フリーランス実態調査の結果」によれば、フリーランスの年収は100万〜500万円が約47.7%で最も多く、1,000万円超は3.4%**と一部にとどまります。このように年収分布に幅があるため、国民健康保険料の負担感も人によって大きく異なります。

以下は、フリーランス・個人事業主の年収別に見た保険料の一例です。

| 保険料の種類 | フリーランスの年収 | 国民健康保険料 | 徴収月 |

|---|---|---|---|

| 国民健康保険料 | 300万円 | 年間229,300円(月額19,108円) | 毎月 |

| 400万円 | 年間306,300円(月額25,525円) | ||

| 500万円 | 年間389,500円(月額32,458円) | ||

| 600万円 | 年間472,800円(月額39,400円) | ||

| 700万円 | 年間560,100円(月額46,675円) | ||

| 800万円 | 年間653,700円(月額54,475円) | ||

| 900万円 | 年間752,500円(月額62,708円) | ||

| 1,000万円 | 年間856,500円(月額71,375円) |

国民年金保険料とは、フリーランス・個人事業主が老後の基礎年金(老齢基礎年金)を受け取るために加入する、公的年金制度の必須保険料です。

フリーランス・個人事業主が加入する国民年金保険料は定額制となっており、令和7年度は月額17,510円と定められています(日本年金機構「国民年金保険料」)。そのため、年間では 210,120円(17,510円 × 12ヶ月) の負担となります。

| 保険料の種類 | 国民年金保険料 | 徴収月 |

|---|---|---|

| 国民年金保険料 | 年間210,120円(月額17,510円) | 毎月 |

介護保険料とは、40歳以上の国民が加入する「介護保険制度」を財源として支えるために負担する保険料のことです。(厚生労働省「介護保険制度について」)

厚生労働省「令和5年度 介護納付金の算定について」によると、2021〜2023年度の第2号被保険者の基準額は月額平均6,036円、第1号被保険者の基準額は月額平均6,014円です。ただし、実際の保険料は自治体や所得に応じた割合で算定されるため、個人ごとに大きく異なります。

| 保険料の種類 | 年齢 | 区分 | 徴収額 | 徴収月 | 徴収方法 |

|---|---|---|---|---|---|

| 介護保険料 | 40〜64歳 | 第2号被保険者 | 月額平均6,036円(2021~2023年事業主負担分、公費分を含む平均) | 毎月 | 国民健康保険の保険料と一体的に徴収 |

| 65歳以上 | 第1号被保険者 | 月額平均6,014円 (2021~2023年 基準額の全国加重平均) | 毎月 | 市区町村が保険料を決定し、年金支給額から天引き |

フリーランス・個人事業主の税金は種類ごとに納付時期が異なるため、年間スケジュールを正しく把握しておくことが重要です。自治体・所得状況・申告方式により前後する場合はありますが、おおよその年間スケジュールは下記です。

| 納税月 | 税目 | 税目 |

|---|---|---|

| 1月 | 住民税 | 国民健康保険料 国民年金保険料 |

| 2月 | 固定資産税 | |

| 3月 | 所得税 | |

| 消費税 | ||

| 4月 | – | |

| 5月 | – | |

| 6月 | 住民税 | |

| 固定資産税 | ||

| 7月 | 所得税 | |

| 8月 | 住民税 | |

| 個人事業税 | ||

| 9月 | 固定資産税 | |

| 10月 | 住民税 | |

| 11月 | 所得税 | |

| 個人事業税 | ||

| 12月 | 固定資産税 |

フリーランス・個人事業主にかかる税金は、所得(売上-経費)が45万円を超えた段階で住民税の課税がスタートし、その後さらに所得が増えるにつれて、所得税や個人事業税といった主要税負担が着実に拡大していきます。

さらに、インボイス制度の導入で年間1,000万円以上の売上があるフリーランス・個人事業主は、翌々年から消費税が課税されます。

つまり、収入が増えるほど税負担も増えるのがフリーランス・個人事業主の特徴であり、適切な経費計上や控除の活用、節税対策を行わないと手取りが思った以上に減ってしまう可能性があります。

| 税目 | 課税対象 |

|---|---|

| 所得税 | 所得が48万円以上 |

| 住民税 | 所得が45万円以上 |

| 個人事業税 | 所得が290万円以上 |

| 消費税 | 売上が年間1,000万円を超えた場合に翌々年から課税 |

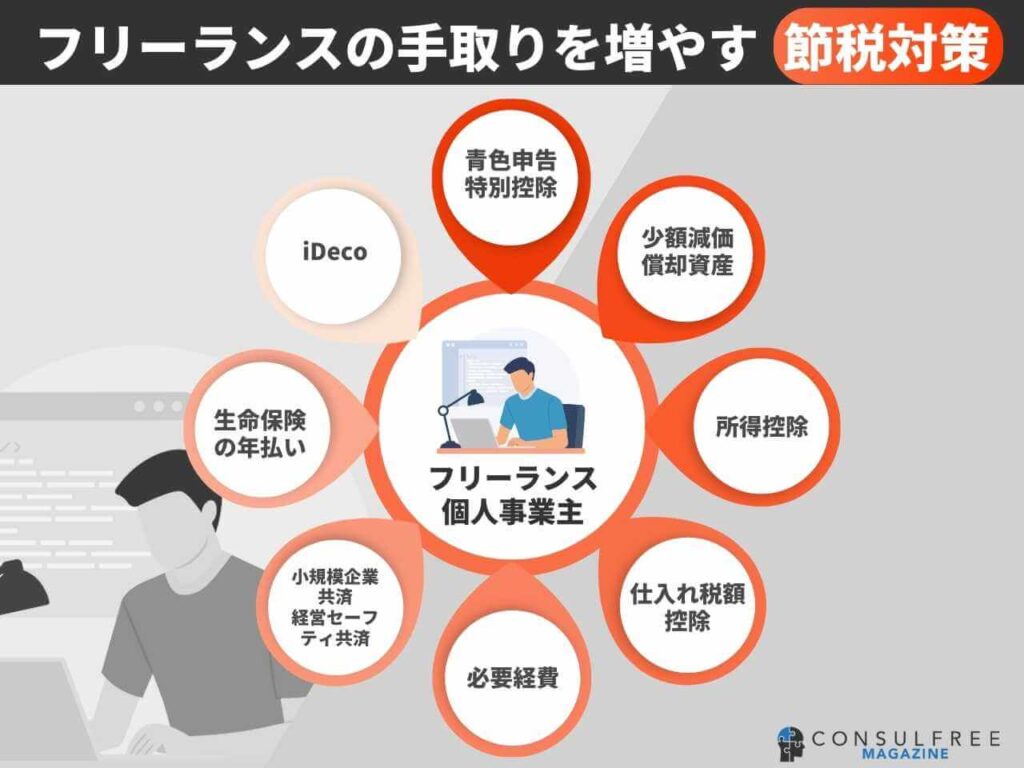

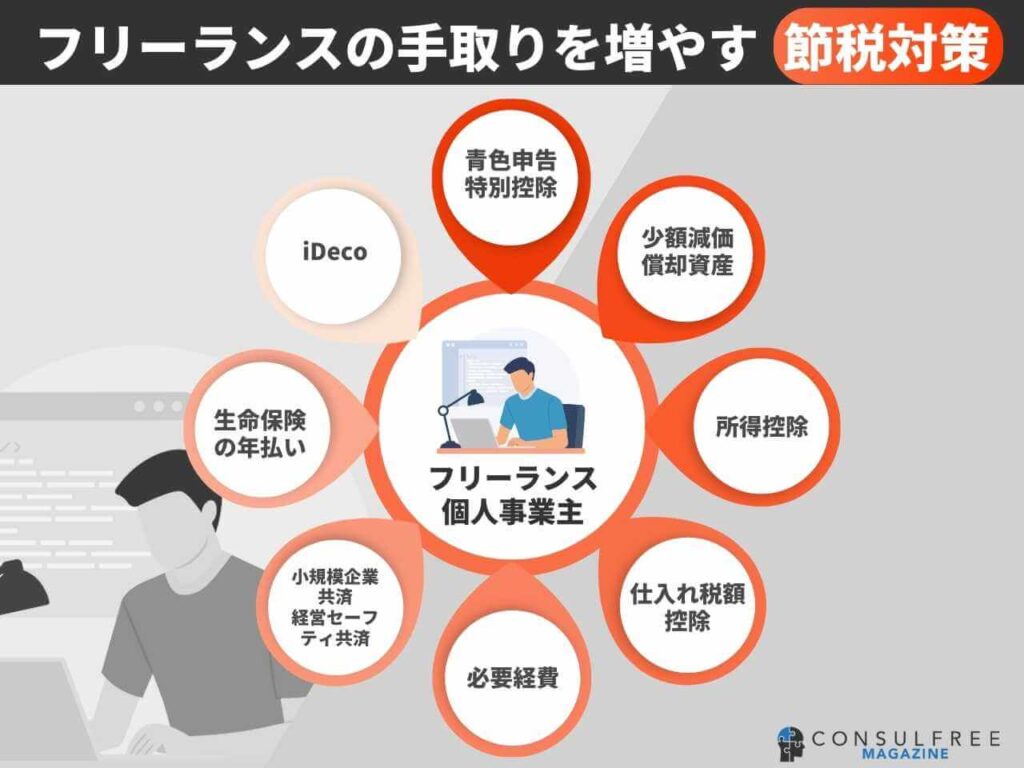

フリーランス・個人事業主や個人事業主は、収入の増減が大きく税金や社会保険料の負担が手取りに直結します。そのため、適切な節税対策を行うことが、安定した事業運営と生活基盤づくりに欠かせません。

フリーランス・個人事業主の手取りを増やす節税対策について、実際の体験談も交えながらわかりやすく解説します。

フリーランス・個人事業主は会社員のように源泉徴収されないため、毎年の確定申告を行って税金を納める必要があります。

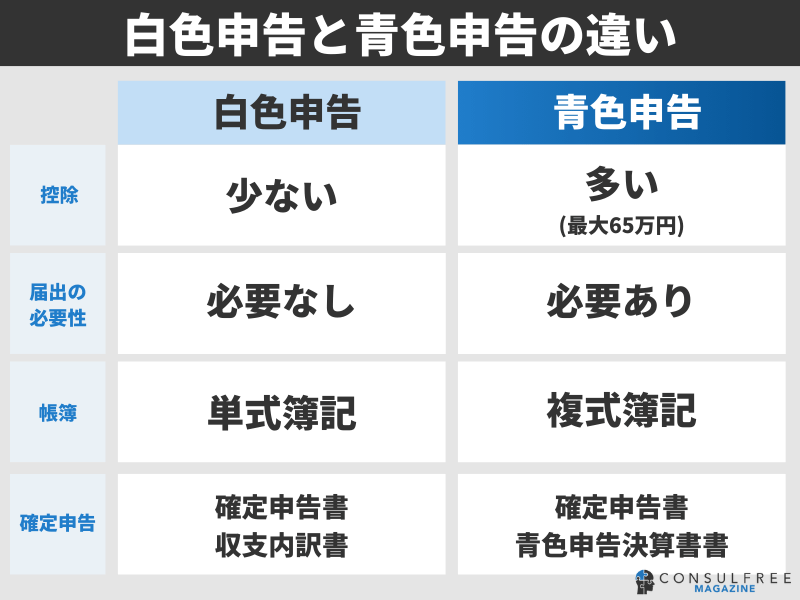

確定申告には「青色申告」と「白色申告」の2種類があり、特に青色申告では最大65万円の青色申告特別控除や赤字の繰越といった節税効果を得られる点が大きな特徴です。(国税庁「No.2070 青色申告制度」「A1-8 所得税の青色申告承認申請手続」)

複雑な記帳や仕訳が必要となるため、効率的かつ正確に申告を行うためには、会計ソフトの活用がおすすめです。

体験談

体験談【フリーランスの体験談】

開業後しばらくは白色申告で済ませていましたが、売上が増えるにつれて税額も上がり、「このままでは厳しい」と感じて青色申告に切り替えました。最初は記帳が不安でしたが、会計ソフトを使うと意外とスムーズでした。結果的に手取りが増え、もっと早く切り替えておけばよかったと心から思いました。(30代、男性)

フリーランス・個人事業主は、事業運営に必要な支出を必要経費として適切に計上することで、課税所得を大幅に圧縮し、効果的な節税につなげることができます。経費として認められるのは、明確に事業に関連する支出であり、私的利用との区別が重要です。

以下は一般的に経費として扱われる費用の例です。

| 勘定科目 | 経費になる例 |

|---|---|

| 地代家賃 | 店舗や事務所の家賃、自宅兼事務所の場合一部を経費化可能 |

| 水道光熱費 | 事務所などで使う水道代、ガス代、電気代、灯油代 |

| 通信費 | 事務所で使う郵便や電話、インターネットの利用料金 |

| 荷造運賃 | 事業で使う荷物の運賃や梱包費用 |

| 広告宣伝費 | 事業や商品の広告に関する費用 |

| 消耗品費 | 文房具、伝票、名刺など10万円未満の商品 |

| 接待交際費 | 売上に結び付く取引先や仕入れ先との飲食代や贈答品代、慶弔費 |

| 旅費交通費 | 事業で移動する場合の交通費や宿泊費 |

| 損害保険料 | 事務所の火災保険料、事業で使う車の自動車保険料、自賠責保険料 |

| 雑費 | 事業に関わる引越し代や書籍代、クリーニング代など |

経費として計上するためには、領収書を保管し帳簿付けを徹底することが重要です。管理が不十分だと、経費として認められないリスクが高まり、結果的に余計な税負担が発生する可能性があるため要注意です。

体験談

体験談【フリーランスの体験談】

独立1年目は領収書をもらい忘れたり、記帳を後回しにしてしまい、経費を十分に計上できず税金が思った以上に高くて衝撃を受けました。翌年からスマホで操作できるクラウド会計ソフトを導入しこまめに経費を入力しました。記録漏れが減り、確定申告も驚くほどスムーズになりました。その結果、課税所得も減り節税効果の恩恵を得られました。(20代、女性)

所得税控除とは、納税者の状況に応じて所得から差し引くことが認められている金額のことです(国税庁「No.1100 所得控除のあらまし」)。控除できる対象項目には、以下のようなものがあります。

▼所得控除の項目

所得控除を正しく申告することで課税所得が減少し、結果的に所得税・住民税の負担を大幅に下げることが可能です。年間支出を整理し、適用できる控除がないか確認することが重要です。

【フリーランスの体験談】

フリーランスになって2年目、思った以上に税金が高くて正直かなり焦っていました。試しに1年分の支出を細かく整理してみると、生命保険や医療費など、申告できていなかった控除がいくつもあることに気づきました。確定申告でこれらを反映したところ、課税所得がガクッと下がり、税金が数万円も節約に。手取りが増えて本当に助かり、「もっと早く気づけばよかった…」と痛感した経験です。(20代、女性)

フリーランス・個人事業主として事業を続ける中で、私が最も効果を感じた節税対策が「少額減価償却資産の特例」の活用です。通常、10万円以上の備品は数年にわたり減価償却しますが、この特例を使えば30万円未満の資産を購入した年に全額経費計上できます。

▼少額減価償却資産の一例(30万円未満)

特に設備投資が多い職種には非常に有効な対策で、計画的に活用することで節税につながります。

【フリーランスの体験談】

フリーランスとして仕事が増え、思い切ってパソコンと周辺機器を買い替えた時に初めて「少額減価償却資産の特例」を使いました。30万円未満なら購入した年に全額を経費にできると知り、実際に計上したところ、その年の課税所得が大きく下がり、税金も想像以上に減少しました。設備投資が多い業種なので、この特例は本当に助かりました。翌年以降も買い替え時は必ず活用しています。(20代、男性)

フリーランス・個人事業主が加入できる「小規模企業共済」や「経営セーフティ共済」は、事業者向けの制度の中でも特に効果の高い節税施策として広く活用されています。

いずれも掛金の全額が所得控除または経費として扱われるため、課税所得を大きく圧縮できるだけでなく、将来的な資金確保やリスク対策にもつながる点が大きなメリットです。

一方で、掛金は毎月のキャッシュアウトを伴うため、事業の資金繰りを考慮し、無理のない範囲で設定することが不可欠です。

| 共済制度名 | 内容 | 掛金 | 節税効果 |

|---|---|---|---|

| 小規模企業共済 | フリーランス・個人事業主のための退職金制度 | 月1,000〜70,000円 | 最大年間84万円 |

| 経営セーフティ共済 | 取引先が倒産した際に無担保・無保証で資金貸付が受けられる制度 | 月5,000〜200,000円 40ヶ月で800万円まで積立可能 | 最大年間240万円 |

【フリーランスの体験談】

フリーランスは退職金もなく、このままでは将来が不安だと強く感じ、小規模企業共済に加入しました。掛金がそのまま控除になるので毎月コツコツ積み立てながら節税できることが嬉しいです。何より「万が一のときにも資金がある」という安心感が大きく、精神的なゆとりが持てるようになりました。(40代、男性)

生命保険料控除は、生命保険や医療保険、個人年金保険などの保険料を支払った場合に、支払額に応じて所得から一定額を差し引ける制度です。

ただし、控除は保険料を支払っていれば自動適用されるわけではなく、年末調整または確定申告での申告が必須です。

また、控除額の計算方法は、保険契約日が2012年(平成24年)1月1日以降の契約(新制度)と2011年(平成23年)12月31日以前の契約(旧制度)のどちらに該当するかで異なる点に注意が必要です。

新制度では「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」を合算し、最大12万円の所得控除を受けられるため、フリーランス・個人事業主にとって有効な節税手段となります。(国民税「No.1140 生命保険料控除」)

【フリーランスの体験談】

フリーランスは有給もなく、事故やケガをしたときに会社員のような保障がありません。その不安から生命保険に加入し、生命保険料控除も活用しています。毎月の保険料は負担ですが、確定申告で控除を受けると税金がしっかり減り、「備えながら手取りも守れる」という実感があり、精神的にも安心感が大きくなりました。(30代、女性)

iDeCo(個人型確定拠出年金)は、フリーランス・個人事業主が効率的に節税できる代表的な制度です(厚生労働省「iDeCoの概要」)。

最大の特徴は、毎月の掛金が全額「所得控除」になる点で、拠出した金額の分だけ課税所得を直接圧縮できるため、所得税・住民税の負担軽減に大きく寄与します。

なお、フリーランス・個人事業主の掛金上限は月額68,000円(年間816,000円)と高く、事業規模に応じた柔軟な拠出が可能です。

さらに、運用益が非課税で再投資され受取時にも一定の税制優遇が適用されるため、老後資金の形成と節税を同時に実現できます。

体験談

体験談【フリーランスの体験談】

フリーランスになって将来への不安が強まり、思い切ってiDeCoを掛金上限まで利用し始めました。毎月の負担はありますが、全額が所得控除になるため節税効果が大きく、手取りが確実に増えた実感があります。さらに、積み立てたお金は自分の資産として確実に残るので老後資金づくりと節税を同時に進められるのが大きなメリットです。(30代、男性)

売上が増え所得税や社会保険料の負担が重くなってきたフリーランス・個人事業主にとって、法人化は大きな節税手段となります。下記はフリーランス・個人事業主が法人化するメリットをまとめました。

▼フリーランス・個人事業主が法人化するメリット

法人化はメリットとコストのバランスが重要なため、利益が年間800万円前後を超える頃を目安に税理士へ相談するとよいでしょう。

【フリーランスの体験談】

独立して数年、売上が伸びるほど税金と社会保険料の負担が重くなり、手取りが思うように残らなくなってきました。税理士に相談したところ法人化を勧められ、思い切って会社設立しました。経費の幅が広がり、役員報酬で所得を調整できるようになったことで税負担が大きく軽減しました。取引先からの信用も上がり仕事の幅も拡大。「もっと早く法人化すればよかった」と感じた瞬間でした。(40代、男性)

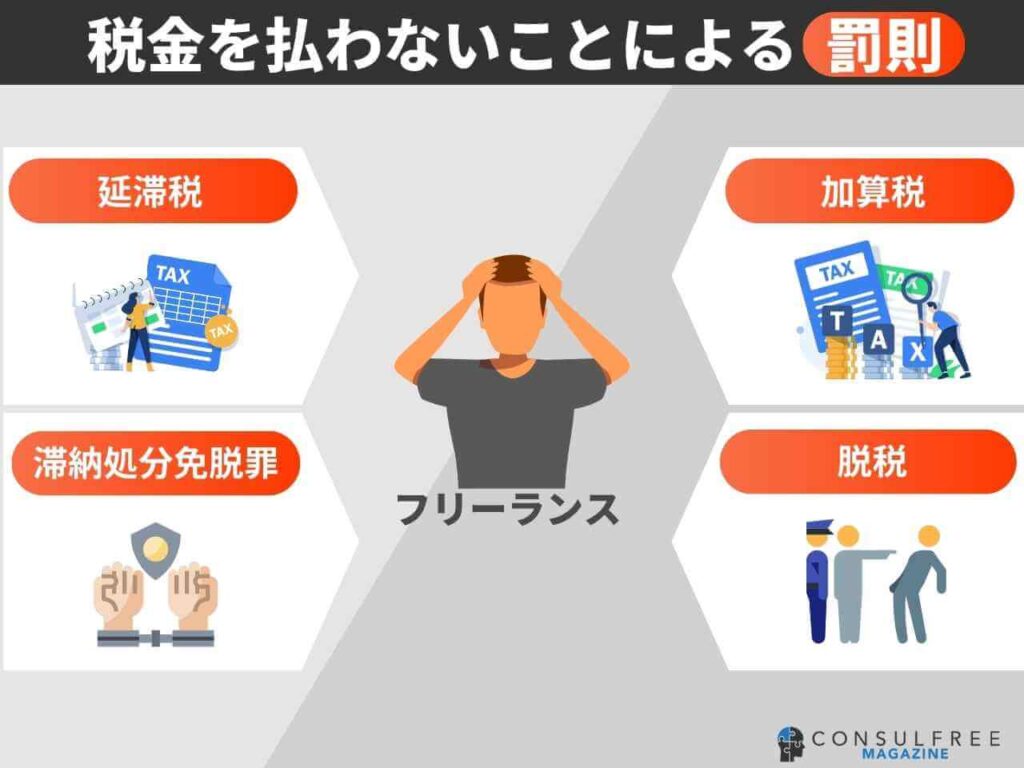

税金を払わないままでいると、行政上の措置と刑事罰が下されます。

日本の税金納付状況を見ると、期限内納付割合は99%、翌年末までの徴収率は99.8% と極めて高く推移しています(国税庁「令和6年度租税滞納状況の概要」)。

税金を支払わない場合の罰則として、「延滞税」や「加算税」がかされ、財産隠しや名義変更などをして、差し押さえを逃れようとした場合は滞納処分脱罪に当たることもあります。

さらに、意図的に所得を隠したり、二重帳簿を作成したりするなどの悪質な行為と判断されれば、脱税として罰金や懲役刑といったより重い処罰の対象になります。

| 罰則の種類 | 内容 |

|---|---|

| 延滞税 国税庁No.9205 延滞税について | 納付期限までに税金を支払わなかった場合にかかる利息のような税金 |

| 加算税 国税庁「加算税制度の概要」 | 確定申告をしない、期限後提出、過少申告、虚偽申告をした場合に課される罰金 |

| 滞納処分脱罪 国税庁「第187条関係 (滞納処分免脱罪)」 | 財産隠しや名義変更などをして、差し押さえを逃れようとした場合の刑事罰 最大1年以下の懲役または50万円以下の罰金 |

税金が払えない場合は、放置せず早めに税務署へ相談することが最善の対処法です。

事情を説明し「換価の猶予」や「納税の猶予」を申請すれば、差押えや財産の売却が一時的に止まり、延滞税の一部または全部が免除される場合があります。猶予が認められれば、最長1年間(条件により2年まで延長可)で分割納付が可能です。(国税庁「No.9206 国税を期限内に納付できないとき」)

一方で、税金を払わないまま放置すると、督促状の送付に続き、最終的には財産の差押えに至る恐れがあります。早めの相談と手続きが、事業や生活を守るうえで極めて重要です。

▼税金が払えない時のポイント

フリーランス・個人事業主の税金に関してよくある質問をまとめました。

「収入」と「所得」はよく混同されますが、意味がまったく異なります。収入とは売上の合計額のことで、フリーランスの場合はクライアントから受け取った報酬の総額を指します。一方、所得とは収入から経費を差し引いた金額で、実際に「儲け」として残る部分です。

フリーランス個人事業主が経費計上できる税金は主に「個人事業税」と「固定資産税の事業使用分」の2つがあります。個人事業税は事業所得290万円超で発生し経費にできます。固定資産税は自宅兼事務所の場合、事業利用割合で按分して経費計上が可能です。

インボイス制度により、年間売上1,000万円以下でも課税事業者を選択した場合は消費税の納税義務が発生し、フリーランス・個人事業主の負担が増えます。また、取引先から「インボイス登録がないと仕入税額控除が使えない」と敬遠される可能性もあり、仕事の継続に影響するケースがあります。さらに、請求書の形式要件が増え、事務作業が煩雑になる点も大きな負担です。

フリーランス個人事業主でも源泉徴収税の還付はあります。 クライアントから報酬を受け取る際、10.21%の源泉徴収が引かれますが、これはあくまで「前払いの所得税」です。実際の税額は確定申告で算出されるため、源泉徴収された金額のほうが多ければ差額が返金(還付)されます。

副業フリーランス(副業エンジニア/副業コンサル)をしている場合でも、収入があれば税金が発生します。副業の利益(収入-経費)が年間20万円を超える場合、所得税の確定申告が必要です。また、金額に関わらず副業で得た所得は翌年の住民税に反映されます。副業でも適切な申告と税管理が重要です。

フリーランス・個人事業主が支払う税金には、「所得税」「住民税」「個人事業税(事業税)」「消費税」「固定資産税」に加え、「国民年金保険」「国民健康保険」「介護保険料」といった社会保険料を含む計8種類があります。

会社員とは異なり、収入や必要経費を自ら管理し、確定申告で税額を算出する必要があるため、税金のしくみや計算方法を正しく理解しておくことが欠かせません。

また、フリーランスは年収が増えるほど税負担も大きくなるため、青色申告や各種控除、適切な経費計上など、知識の有無で手取りに大きな差が生まれます。安定した事業運営のためにも、効果的な節税対策を身につけることが重要です。

当サイトでは、高単価が狙えるハイキャリア人材向けにジャンル別のおすすめフリーランスエージェントを調査しているため気になる方は是非ご覧ください。

転職希望者向け

転職エージェント|20代転職エージェント|30代転職エージェント|40代転職エージェント|コンサル転職エージェント|20代コンサル転職エージェント | 第二新卒コンサル転職エージェント | 30代コンサル転職エージェント | 40代コンサル転職エージェント | ITコンサル転職エージェント|ポストコンサル転職エージェント|ハイクラス転職エージェント|ハイクラス20代転職エージェント|ハイクラス30代転職エージェント|ハイクラス40代転職エージェント|外資系転職エージェント|金融転職エージェント|M&A転職エージェント|FAS転職エージェント|PEファンド転職エージェント|投資銀行転職エージェント|ベンチャーキャピタル転職エージェント|公認会計士転職エージェント|IT転職エージェント|SAP転職エージェント|ベンチャー転職エージェント

フリーランス向け

フリーコンサルエージェント|フリーランスエンジニアエージェント|SAPフリーランスエージェント|PMOフリーランスエージェント | デザイナーフリーランスエージェント | マーケティングフリーランスエージェント | 副業エージェント | フリーランスとは | フリーランスエージェント中間マージン | フリーランス福利厚生 | フリーランス支払いサイト | フリーランス地方 | フリーランス年収 | フリーランスやめとけ | フリーランス在宅 | フリーランスエージェント在宅・リモート | フリーランスエージェント使わない | フリーランスエージェント複数登録 | フリーランス仕事 | フリーランス増えすぎ | フリーランスコミュニティ | フリーランスデザイナー | フリーランスWebマーケティング

for コンサル案件をお探しのフリーランス

また、ご自身のコンサルタントの活躍の場を広げたい方やフリーランスコンサル案件をお探しの方は、SowLabが運営するコンサルタント向け案件マッチングエージェントサイト「コンサルフリー(Consulfree)」にぜひ無料登録してみてください。

コンサルフリーでは、

等のコンサル案件に特化しており約80%以上が直請け・プライム案件であり業界最高水準の平均月額185万円の高単価が特徴となります。また、Webサービスに登録すると、企業からスカウト通知を受け取るができます。

\業界最高水準の平均月額185万/

フリーランスギルド型トップコンサル集団

コンサルフリーは株式会社SowLabが運営する即戦力のフリーランスが集まるコンサルタント専門のプラットフォームです。TMT業界(電機/電子・インターネット・AI・通信・広告メディア・エンタメ・放送業界)を中心に、新規事業開発・組織人事・マーケティング・生成AI・SAP/ERP領域に強みを持つプロが多数在籍しています。